ハイローオーストラリアの税金はいくら?節税や確定申告を解説

2025年の確定申告情報申告期間:2025年2月17日~3月17日

対象期間:2024年1月1日~2024年12月31日

ハイローオーストラリアは2025年6月30日にサービス終了となりました。

専業トレーダーにも副業トレーダーにも人気のバイナリーオプション業者だったので、今後どうするか迷ってしまい停滞している人も多いようです。

今後もまだ取引を続けたいと思っているなら、ザオプションがおすすめです。

高ペイアウト・豊富なボーナス・使いやすい取引画面などの特徴があります。もちろん、確定申告の条件ややり方も同じです。

登録なしの無料デモが完備されているので、まずはお試し下さい。

ザオプションは期間限定のボーナスも豊富で楽しみながら投資ができますよ!

ハイローオーストラリアの税金は総合課税

税金には課税制度があり、ハイローオーストラリアは総合課税に該当します。

厳密に言うとハイローオーストラリアで発生した利益は雑所得に分類され、その他の所得と合算して金額に応じて税金が決まる仕組みです。

総合課税の対象となる所得は8種類あります。

総合課税の所得・利子所得

・配当所得

・不動産所得

・事業所得

・給与所得

・譲渡所得

・一次所得

・雑所得

事業を営んでいる傍らでハイローオーストラリアで取引をして利益を出したら、事業所得と雑所得を合算した金額に税金がかかります。

家賃収入がある場合は不動産所得+ハイローオーストラリアの利益です。

ハイローオーストラリアの利益は出金額ではなく取引で発生した利益すべてが対象となるので、出金しなければ税金がかからない訳ではありません。

でもハイローオーストラリアは出金しなければ税金はかからないって書いているサイトもありますよ?

デマなので信じないように。海外業者なので国税庁が取引口座の監視ができないため、利益額がバレにくいだけです。

ハイローオーストラリアは税金がかからない・バレないは嘘なので注意して下さい。

甘く考えて税金を払わないでトレードを続けていると、いつかはバレて未納の税金と一緒に罰金も納めないといけなくなってしまいます。

総合課税の累進税率

総合課税には累進税率が適応されます。

累進税率は課税対象となる所得の金額が一定以上になった時に、どんどん税率が上がるので納める税金も高くなっていくシステムです。

| 課税所得金額 | 税率 | 控除 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円以上330万円以下 | 10% | 97,500円 |

| 330万円以上695万円以下 | 20% | 427,500円 |

| 695万円以上900万円以下 | 23% | 636,000円 |

| 900万円以上1,800万円以下 | 33% | 1,536,000円円 |

| 1,800万円以上4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

5%から45%の税率の幅が設定されています。

総所得が高ければ高い人ほど税率が高く、4,000万円以上の所得がある人は45%も税金がかかるのでかなり高額になってしまうのです。

理不尽な税金制度ですね…。

頑張っただけ税金が上がりますからね。でも節税や控除があるのでご安心下さい。

ハイローオーストラリアの税金の計算

ハイローオーストラリアの税金の計算をしてみましょう。

最終的な税金の支払い金額は「所得税・住民税・復興特別所得税」の3種類の税金を合計して算出されます。

所得税だけの計算を紹介するサイトも多いです。

ハイローオーストラリアの税金を所得税だけで考えると実際に支払う時に高くなるので、住民税や復興特別所得税も合計して算出してみましょう。

今回は会社員のAさんの例で税金を計算します。

| 対象者 | 会社員 |

|---|---|

| 給与所得 | 300万円 |

| ハイローオーストラリアの利益 | 100万円 |

| その他の所得 | なし |

給与所得についてはすでに源泉徴収済みとします。

所得税の計算方法

まずはAさんの所得税を計算してみましょう。

ハイローオーストラリアの所得税を算出する時は「課税所得✕税率-控除」となり、課税所得の合計金額に応じて5%から45%の税率で決定します。

| 課税所得金額 | 税率 | 控除 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円以上330万円以下 | 10% | 97,500円 |

| 330万円以上695万円以下 | 20% | 427,500円 |

| 695万円以上900万円以下 | 23% | 636,000円 |

| 900万円以上1,800万円以下 | 33% | 1,536,000円円 |

| 1,800万円以上4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

より具体的に解説すると課税所得から基礎控除48万円とその他の控除が差し引かれて、課税所得を算出することになるのです。

以下の計算式で求めることができます。

課税所得の計算総合課税合計金額-控除金額=課税所得

課税所得✕税率-控除金額=所得税

計算式で見るとかなり複雑に見えますが、簡単に計算できます。

会社員Aさんの1年間の所得をもとに、課税所得と所得税を計算してみましょう。

【課税所得】300万円+100万円-78万円=322万円

【所得税】322万円✕30%-427,500円=216,500円

ハイローオーストラリアの利益の他に給与所得がある場合は、会社から配布される源泉徴収票の給与所得控除後の金額を確認して下さい。

書かれている金額が給与所得となります。

給与所得とハイローオーストラリアの利益を合計し、所得税の基礎控除48万円と社会保険などの控除額を引いて課税所得を導き出しましょう。

課税所得から所得税率と控除額を知ることができます。

なるほど!だから課税所得を計算してから所得税を計算するんですね。

住民税の計算方法

ハイローオーストラリアの住民税は「所得割+均等割」で計算します。

前の年の所得によって決まるのが所得割、そしてすでに決められている金額によって全員一律で課税されるのが均等割です。

簡単そうに見えますが、実はかなり分かりにくい仕組みになっています。

住民税は自治体によって税率や均等割の金額が違っていて統一されていないので、ここで金額を断言することができないのです。

住民税の標準税率を見てみましょう。

| 都道府県税 | 市町村税 | 合計 | |

|---|---|---|---|

| 所得割 | 4% | 6% | 10% |

| 均等割 | 1,500円 | 3,500円 | 5,000円 |

指定都市の場合は所得割が2%・8%・10%となります。

お住まいの自治体にもよりますが、基本的には都道府県税4%と市町村税6%の10%と、均等割の5,000円だと思っておいて問題ありません。

では会社員Aさんの住民税を計算してみましょう。

【課税所得】300万円+100万円-73万円=327万円

【所得税】322万円✕10%=327,000円

住民税として課税されるのは327,000円でした。

所得控除は48万円の基礎控除でしたが、住民税は43万円の基礎控除になるので間違えないように気をつけて下さい。

高い!住民税も結構な負担になりますね…

今回は所得控除と社会保険控除だけ考慮して計算したので、扶養控除や配偶者控除がある人はより住民税が安くなります。

復興特別所得税の計算方法

復興特別所得税は2011年3月11日の東日本大震災の復興目的で作られた税金です。

地震や津波によって大きな被害を受けた地域の復興のために必要な資金を確保するための税金で、2037年まで納税者全員に支払い義務があります。

復興特別所得税は「所得税✕2.1%」で計算します。

会社員Aさんの所得は216,500円だったので、復興特別所得税を計算すると

【復興特別所得税】216,500円✕2.1%=4,546円

納税すべき金額は4,546円となりました。

所得税や住民税とは違い、復興特別所得税には控除が何もないです。所得税を算出したら2.1%をかけて計算して下さい。

ちゃんと復興に役立てられている税金なんですよね?

もちろんです。復興庁の公式サイトで使途について掲載されています。

納税額を計算

所得税・住民税・復興特別所得税が計算できました。

最後は算出したすべての数字をもとに、納税額を計算すれば終わりです。

| 所得税 | 216,500円 |

|---|---|

| 住民税 | 327,000円 |

| 復興特別所得税 | 4,546円 |

| 納税額 | 548,046円 |

大まかな計算なので、より細かい部分まで見ていくと納税額が変わる可能性が高いです。

特に会社員を例にしたので給与から支払われている税金が加味されていないため、実際のAさんの納税額はもう少し安いでしょう。

例としてこのくらい税金がかかるんだなと思って下さい。

ハイローオーストラリアで税金がかかるのは?

そもそも最初に自分が税金がかかるのか確認する必要があります。

税金がかかるというのは確定申告が必要になるということなので、対象者であるかどうかを1番に確認して下さい。

ハイローオーストラリアの利益額と自分の勤務状況で分かります。

会社員・サラリーマンの人

ハイローオーストラリアの他に給与所得がある会社員・サラリーマンの場合です。

1月1日から12月31日までの利益が20万円以上になった時は、必ず確定申告を行い期日内に納税を行ってください。

| 会社員・サラリーマン | 年間利益20万円以上で対象者となる |

|---|

経費を引いて20万円に満たない場合は不要です。

ハイローオーストラリア以外に副業などがある時は、合計で20万円を超えていた場合に確定申告が必要になります。

年間給与等の合計が2,000万円を超える人は例外です。

ハイローオーストラリアの利益が20万円未満だったとしても、必ず確定申告をして下さい。

バイトや契約社員なら20万円超えても確定申告をしなくていいの?

給与所得が130万円以上あるバイトや契約社員なら年間20万円以上になった時点で確定申告の対象になります

大学生や主婦の人

学生や主婦などの被扶養家族でも確定申告の対象になる場合があります。

被扶養家族とは配偶者や家族の扶養に入っている人のことで、主婦や学生のほとんどが該当するでしょう。

学生や主婦が確定申告の対象になるのは年間利益48万円以上です。

| 学生・主婦 | 年間利益48万円以上で対象者となる |

|---|

稼ぎすぎると確定申告をして税金を払わないといけません。

また、年間利益が130万円を超えたら配偶者や家族の社会保険から抜けなければいけなくなるので要注意です。

扶養を外れると扶養していた側の税金控除が減り納税額が増えます。

ハイローオーストラリアで稼ぐようになった学生や主婦は、一度扶養者と今後の税金対策を話し合っておくべきです。

個人事業主の人

会社に属さず自分で事業を行うのが個人事業主。

基本的に自分の事業の収支に対する確定申告を行うので、一度もしたことがないという人はいないでしょう。

ハイローオーストラリアの利益も合算して確定申告をします。

年間の全ての所得が48万円未満であれば確定申告は不要ですが、事業の利益があるのでそんなことにはならないはずです。

| 個人事業主 | 事業収入+ハイロー利益が年間48万円以上 |

|---|

仕事の利益とハイローオーストラリアの利益の合計に対して課税されるので、混乱する人も多いようです。

そんな時は税理士などの専門家にサポートを依頼することをおすすめします。

ハイローオーストラリアの年間利益を確認しよう

自分が税金を納める必要がある場合は、確定申告をします。

所得やハイローオーストラリアの利益を申告するので、事前にハイローオーストラリアの年間利益の確認が必要です。

公式サイトから自分で確認できます。

まずはハイローオーストラリアの公式サイトにアクセスをして、マイページにログインして下さい。

右上の「三」のマークをクリックしてメニューを開き、取引履歴をクリックします。

一覧で取引履歴が表示されるので検索ボタンをクリックして「2024年1月1日~2024年12月31日」で指定選択をして年間の取引履歴を表示させて下さい。

1年間の取引履歴が表示できたら隣のダウンロードをクリックして、出力方式をPDFにしてデータの取得を開始します。

プリントアウトして書類として保管することも可能です。

確定申告で年間利益報告書を提出する必要はないですが、7年間の保管義務があるのでなくさない方法で大切に保管しておいて下さい。

そんなに長く保管しないといけないんですね!

不安ならデータと書類と両方で保管しておくといいですよ。書類はファイリングしてわかりやすくまとめておきましょう。

ハイローオーストラリアの確定申告方法

ハイローオーストラリアの確定申告は自分でできます。

ただ、その他の所得が多い人や複雑になるため自分では難しい人は、料金がかかりますが税理士に依頼して処理をしてもらうことも可能です。

自身で確定申告をする方法は3パターンです。

ハイローオーストラリアの確定申告方法①e-Taxを使ってオンライン申請

②税務署や確定申告会場へ出向く

③申告書を税務署へ郵送

最近は手間も時間もかからないオンライン申請を利用する人がほとんどです。

国税庁のホームページにアクセスをして確定申告作成コーナーに入ると、画面の案内に沿って情報を入力するだけで簡単作成ができます。

かなり難しそうなイメージを持つ人が多いですが、初心者でも分かりやすいようにシステムが作られているので安心です。

以下の流れに沿って確定申告書を作成して提出して下さい。

e-Taxの使い方①公式サイトにアクセスをしてe-Taxを開く

②個人の方をクリックする

③確定申告書の作成開始をクリックする

④作成開始をクリックする

⑤オンライン提出を選択する

⑥令和5年分の申告書の作成をクリックする

⑦所得税をクリックする

⑧マイナポータルとの連携を選択する

⑨画面の表示に従い必要な情報を入力する

⑩データの提出をして完了

入力した数字によって税金も自動的に計算されます。

作成した申告書はそのままオンラインで提出すればいいので、自宅にいながら簡単に確定申告を終わらせることができるのです。

郵送や持参して提出を希望する場合は、印刷をします。

書類として保管したい人も印刷しておくといいでしょう。

もちろんオンラインで提出した人もデータの保管・印刷は可能です。データの保管は次回の確定申告が簡単になるのでおすすめしています。

前年から変化があった部分の数字を修正して提出するだけでよくなるのです。

やり方をど忘れしそうなので保存しておきます!

自営業から会社員になったり、会社員から主婦になったりと大きな変化があった時はミスがないように気をつけて下さい。

確定した税金の支払い方法は?

税金の額が決定したら後はきちんと期日までに納税するだけです。

所得税と復興特別所得税は確定申告の時に支払いますが、住民税は給料から天引きまたは自分で納付を選んで納付します。

自分で納付を選んだ場合はコンビニ払いや電子決済が可能です。

支払い方法の選択肢・口座振替

・ダイレクト納付(電子決済)

・インターネットバンキング

・クレジットカード

・スマホアプリ納付

・コンビニ払い

・金融機関や税務署の窓口支払い

口座振替は事前に手続きが必要ですが、一度手続きをすれば翌年以降の税金も振替で徴収されるので手間がかかりません。

電子決済やクレジットカードは手数料無料です。

コンビニ払いはオンラインで確定申告を提出した後に作成される、支払い用のQRコードを使ってレジで納付します。

コンビニ払いは利用上限が30万円なので注意して下さい。

税金は期日までにしっかりと納めて追徴税がかからないようにしましょう。

ハイローオーストラリアの節税方法

ハイローオーストラリアで利益が出たらできるだけ手元に残したいはずです。

利益額やその他の所得額によっては高額な税金を納める人もいるので、できる限りの節税対策を行って納めるべき税金を抑えましょう。

ハイローオーストラリアの節税方法は経費の計上です。

海外バイナリーオプションなので国内業者のように損益通算・繰越控除が使えないため、経費で節税対策をするしかありません。

ハイローオーストラリアの経費・取引に使用するスマホやタブレットの本体代金

・電気代や家賃の一部

・ネット通信費

・経済新聞やニュースの購読料

・テキスト代

・ツールの購入代金

・セミナーの参加費や交通費

・勉強会などに関わる飲食代

ハイローオーストラリアの利益が大きい人は、経費だけではわずかな節税でしょう。

税金がかなり高額になってしまうほどの所得がある人は、個人事業主として開業届を出して青色申告をする方法もあります。

青色申告になると控除がかなり大きくなるからです。

| 個人事業主 | ・最大65万円の特別控除がある ・赤字の繰越が3年間できる ・家族への給与を経費計上できる ・少額減価償却資産の特例がある |

|---|---|

| 法人 | ・認められる経費の幅が広がる ・他の事業の利益や損失と相殺できる ・役員報酬で所得の分散を行い所得税負担を軽減させられる ・赤字は10年間繰越ができる |

法人化までいくとより節税対策ができますが、現実的ではありません。

ハイローオーストラリアの利益がお小遣い程度のうちはまだいいですが、まとまった金額の利益が出るようになったら税金を抑えることも意識してみて下さい。

バイナリーオプションでは青色申告が不可となるケースもあるようです。

事前に税務署に確認した方がよさそうですね!

税金の控除を受けるための書類

その他の税金の控除が受けられる場合もあります。

税金の控除を受ける時は書類が必要になるので、自分が受けられる控除に必要な書類は確定申告までに準備しておいて下さい。

受けられる控除の種類・勤労学生控除

・医療費控除

・寄付金控除

・雑損控除

・住宅ローン控除

・ふるさと納税など

マイナンバーカードがあれば、個人番号で医療費控除は簡単にできます。

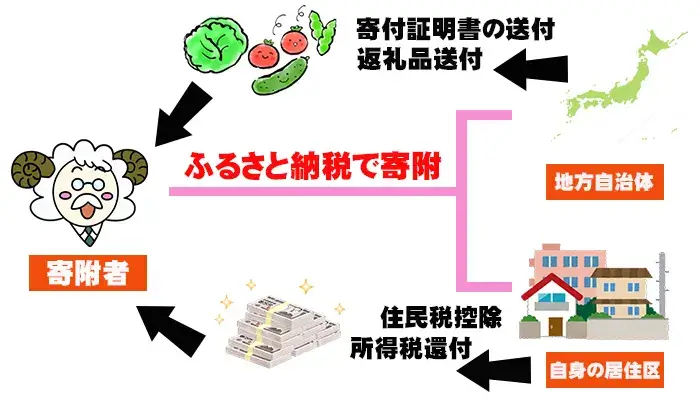

最近ではふるさと納税を使ってお得に税金を納める人も増えています。税金を払った特典として返礼品がついてくるからです。

ふるさと納税をすると、自治体から寄付金受領証明書が発行されます。

この証明書はふるさと納税によって事前に税金を納めている証拠になるので、なくさないように大切に保管しておいて下さい。

上記のように様々な控除があるので、積極的に申請しましょう。

税金を払わなかった時のペナルティ

ハイローオーストラリアで一定の利益が出たら、確定申告+納税が必要です。

でも、海外バイナリーオプション業者だからバレないだろうと無視してしまうと、追徴課税といって大きなペナルティが課される決まりになっています。

追徴課税の種類・過少申告加算税

・無申告加算税

・不納付加算税

・重加算税

・延滞税

どのような不正を実行したかによって、ペナルティが変わります。

絶対にペナルティは受けたくないです。

確定申告を行い納税をしていれば大丈夫ですよ!

過少申告加算税

確定申告で申告した金額が少なかった時は過少申告加算税が追加されます。

期日内に確定申告を実施したとしても対象となり、金額に応じて追徴税の税率が変わるので申告額はとても重要です。

| 過少申告加算税 | 申告額が少なかった |

|---|---|

| 税率 | 10%または15% |

| その他 | 誤りに気づき自発的に修正申告をすれば課税なし |

基本の税率は追加納税額の10%です。

ただ、追加納税額が申告した税額と50万円のどちらか多い金額の方を超える場合は、超えた分の金額に対しては15%になります。

うっかりミスで間違えた場合は早めに修正申告をしましょう。

自発的に申告をすれば追徴税はありません。

無申告加算税

期限内に確定申告をしなければ無申告加算税が課されます。

特に海外バイナリーオプションの利益はバレないと思い、確定申告をしなかった人に課されたケースが多いです。

| 無申告加算税 | 確定申告をしなかった |

|---|---|

| 税率 | 納付すべき税金の15% |

| その他 | 自発的に申告をすれば5%に軽減 |

無申告加算税も税務署に指摘される前に、自分から申告を行えば税率が5%に軽減される救済措置があります。

その時はバレなくてもいずれはバレる時がきます。

バイナリーオプションで一定以上の利益が出た時は、必ず決められた期日内に確定申告を行って税金を支払って下さい。

重加算税

重加算税は申告内容に隠蔽があった場合に課されます。

悪質行為になるので追徴税率はかなり高く、あとから後悔しても遅いので絶対に正しい内容で申告を行って下さい。

| 重加算税 | ・過少申告加算税が課され隠蔽あり ・無申告加算税が課され隠蔽あり |

|---|---|

| 税率 | ・過少申告加算税+35% ・無申告加算税+40% |

| その他 | – |

悪質なので救済はありません。

追徴税のコンボになるのでかなり大きな額の税金を支払うことになります。

延滞税・不納加算税

延滞税は期日までに納付しなかった場合に課されます。

申告受付期間に申告をきちんと行っても、期日までに支払いをしないと延滞税がかかるので忘れない支払い手段を選んで下さい。

| 延滞税 | 期日内に納付しなかった |

|---|---|

| 税率 | 年14.6% |

| その他 | – |

重加算税と同じく延滞税にも救済はありません。

税金の未納額に対して年14.6%の延滞税がかかりますが、納付期限の翌日から2ヶ月が経過するまでは原則年7.3%の税率です。

また、不納加算税がプラスされる場合もあります。

不納加算税も期日内に納付しなかった場合に課されることがある追徴税ですが、平成19年に救済措置が設定されました。

通常は納付すべき税金の10%の税率です。

不納加算税の救済措置・1ヶ月以内の納付で追徴税なし

・納付の予告なしで自発的に納付した場合は5%

今はお金が足りず税金が払えない・うっかり支払いを忘れていたという場合でも、1ヶ月は猶予が設けられているということです。

予告なしに自発的に納付すれば10%から5%に軽減されます。

以上がバイナリーオプションの税金をごまかした時に課される追徴税です。

ハイローオーストラリアの税金のまとめ

残念ながらハイローオーストラリアはサービス終了となりました。

他のバイナリーオプション業者に移動して取引を続ける場合でも、確定申告が必要になるラインや税率・確定申告方法は変わりません。

国内バイナリーオプションに変えると税制度が変わるので要注意です。

ザオプションなどの他の業者に移動したとしても、確定申告をして納税をするのを忘れないようにして下さい。

\ザオプションの始め方3STEP/

\口座開設数No.1のザオプション/

| この記事を書いた人 |

|---|

|

出身:大阪府 趣味:釣り・旅行 投資歴:10年 サイト管理人の田中国男です。 僕がBO初心者の時、詐欺業者に入金後、資金を持ち逃げされて悔しい思いをしました(泣) さらに詳しいプロフィールはこちらに! |

バイナリーオプションを基礎から学ぼう!ハイローワールドトップページへ

ハイローオーストラリアのあらゆる情報を徹底網羅した総合情報サイト【ハイローワールド】。 トップページでは、ザオプションについて基礎から解説しています。

使わなきゃもったいない!デモトレードを活用して損失回避!

デモトレードの活用法を知らずに取引を重ねても、損失を積み重ねる結果になるかもしれません。バイナリーオプション初心者から上級者まで必見情報です。